Este é o terceiro artigo do mini-curso “Desvendando o Tesouro Direto”. No artigo de hoje você vai aprender tudo sobre como investir em Tesouro Pré fixado (ou LTN).

Este é o terceiro artigo do mini-curso “Desvendando o Tesouro Direto”. No artigo de hoje você vai aprender tudo sobre como investir em Tesouro Pré fixado (ou LTN).

Mas antes de continuar, baixe o meu e-book “Guia 3 Passos Pra Investir Em Ações”, clicando aqui.

Como ganhar dinheiro investindo em Tesouro Pré-fixado?

Para aprender como investir em Tesouro Pré-fixado e ganhar dinheiro com isso, você vai precisar saber algumas informações importantes sobre finanças e economia.

Esse título é pré-fixado, e paga no vencimento o valor de R$ 1.000 por unidade. Quanto menor for o preço na data em que você comprar o título, maior será o seu rendimento.

Para entender melhor como funciona esse fluxo de pagamento dos juros quando você investe num título público tesouro pré-fixado (LTN), veja um fluxo de caixa. Um fluxo de caixa é só uma maneira gráfica que ajuda a entender investimentos. No meu artigo sobre juros eu explico sobre como funcionam os fluxos de caixa.

Veja abaixo um tesouro pré-fixado (LTN) com vencimento em 01/01/2017:

Como calcular a rentabilidade de um tesouro pré-fixado (LTN)

Na data de vencimento deste tesouro pré-fixado (LTN) você vai receber R$ 1.000, com o desconto do imposto de renda e as taxas cobradas pela corretora e pela CBLC. Então, a lógica pra ganhar dinheiro comprando este título é tentar comprar um “vale de R$1.000 (brutos)” ao menor preço possível hoje.

No exemplo que dei anteriormente no fluxo de caixa, você pode ver que a rentabilidade bruta foi de 31,51% no período, ou 11,13% ao ano.

O mais importante ao investir em tesouro pré-fixado (LTN) é conseguir identificar um bom momento quando você acredita que os juros não deverão subir. Lembre sempre de descontar os custos de transação e a inflação para saber a rentabilidade real do dinheiro que você investiu no tesouro pré-fixado (LTN). Você pode utilizar um benchmark pra avaliar sua rentabilidade, como a taxa CDI.

Como são precificados os títulos tesouro pré-fixado (LTN)

O preço do tesouro pré-fixado (LTN) é o valor dos R$ 1.000 na data do vencimento do título, descontados pela taxa que ele está pagando mais um ágio ou deságio que dependem das condições do mercado no momento.

O preço do tesouro pré-fixado (LTN) tende a R$ 1.000 à medida em que a data de vencimento se aproxima. Seu preço é crescente. São poucas as vezes que o preço cai. As taxa juros da economia da influenciam o Tesouro Pré-fixado da seguinte forma:

- Quando a taxa de juros aumenta, o preço do tesouro pré-fixado aumenta pouco (algumas vezes pode cair), e

- Quando a taxa de juros diminui, o preço do tesouro pré-fixado aumenta

Influência das taxas de juros da Economia no preço do tesouro pré-fixado

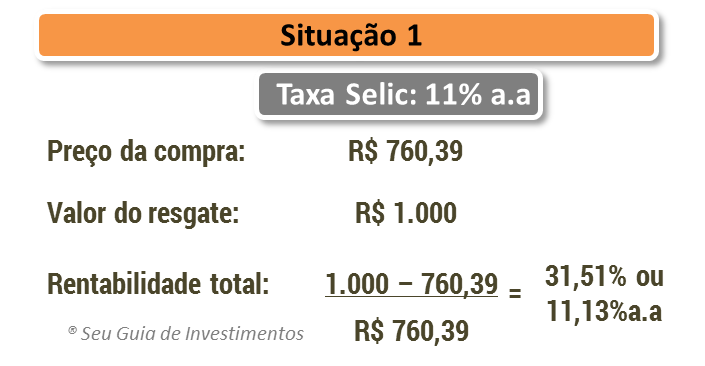

Para mostrar pra você como as taxas de juros influenciam o preço do tesouro pré-fixado (LTN). imagine que você comprou um título tesouro pré-fixado (LTN) em 01/07/2014, por R$ 760,39 e vai resgatar R$ 1.000 em 01/01/2017.

Nesse caso, a rentabilidade bruta do seu dinheiro está fixada já em 11,13% ao ano, porque já estão definidos tanto o valor que você investiu como o valor que você vai resgatar.

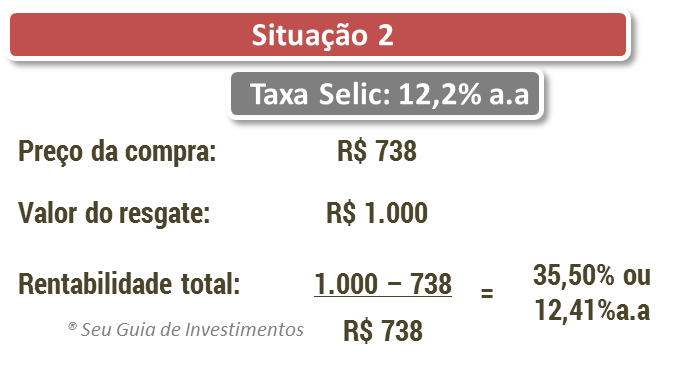

Quando a taxa de juros real aumenta, isso significa que todos os títulos que estão sendo comercializados pelo Tesouro Direto, no momento desse aumento, já terão incorporados um juros maior. Ou seja, enquanto você vai receber 11,13% ao ano pelo dinheiro que investiu, vão existir outros títulos pagando uma rentabilidade maior, como por exemplo 12% ao ano. Pra isso ser possível, o preço do tesouro pré-fixado (LTN) precisa ser menor que o que você pagou.

Veja abaixo o comparativo das duas situações de variação no preço do tesouro pré-fixado (LTN):

Nesta primeira situação você pode ver que o preço do tesouro pré-fixado (LTN) está em R$ 760 porque a taxa Selic anual está em 11% ao ano.

Nesta segunda situação você pode ver que o preço do tesouro pré-fixado (LTN) está em R$ 738, menos do que os R$ 760 que o tesouro pré-fixado (LTN) estava custando antes, porque a taxa Selic anual agora está em 12,2% porque ela incorporou um aumento do juros real do Brasil no período.

Riscos do investimento em LTN

O risco do investimento em tesouro pré-fixado é o de aumento da inflação e dos juros no período do investimento. Apesar das LTNs darem a garantia de que você vai receber R$ 1.000 no vencimento independente do que acontecer, o ideal é comparar esta reantabilidade com a de um benchmark.

Quando a taxa de juros real aumenta, a sua rentabilidade é menor pois:

- Vão existir outros títulos públicos federais pagando juros maiores, porque embutiram esse aumento em sua rentabilidade

- A rentabilidade do seu tesouro pré-fixado (LTN) já estará fixa, e não vai incorporar esse aumento.

Decisão de compra ou venda antecipada de um tesouro pré-fixado (LTN)

Se o título tesouro pré-fixado (LTN) que você comprou que antes por um preço de R$ 760,39 vale hoje R$ 738; faça as contas pra ver se vale a pena trocar de título.

Quando a taxa de juros do país estiver subindo (a Taxa Selic), não é vantagem investir em tesouro pré-fixado (LTN) pois ele estará remunerando o capital por taxas menores que outros investimentos da renda fixa.

Simulando o preço de compra da LTN através da calculadora do Tesouro Direto

Você pode simular os rendimentos de qualquer título público em que estiver investindo utilizando a Calculadora do Tesouro Direto. Você pode acessá-la neste link.

Todo investimento nos Títulos Públicos do Tesouro Direto deve ser feito observando as tendências dos juros da economia.

Qual é o melhor momento para investir em tesouro pré-fixado (LTN)?

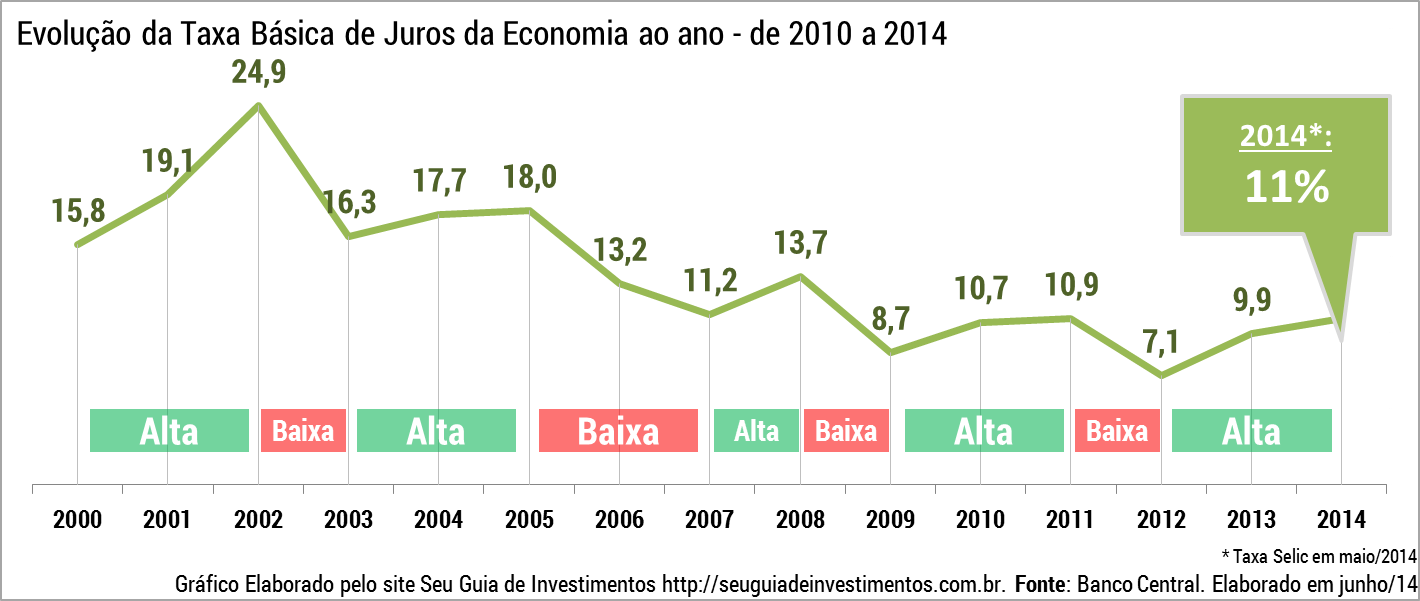

Aprender como investir no Tesouro Pré-fixado não é simples. O melhor momento é quando aquele que indica queda nos juros real no período. Entenda mais lendo meu artigo que fala sobre a Taxa Selic. Dá um olhada neste gráfico onde mostro o histórico da taxa Selic até maio de 2014:

Veja que a Taxa Selic tem ciclos de alta e de baixa ao longo do tempo. O melhor momento para comprar tesouro pré-fixado (LTN) são quando você acredita que haverá uma queda no juros real do país no futuro. No meu gráfico você pode identificar que houveram quatro momentos de queda da Selic na taxa nos últimos 14 anos, e estes momentos duraram entre 1 e 2 anos. Então o melhor momento para comprar é aquele que você acredita que vai ser o momento em que a taxa Selic chegar no seu ponto mais baixo.

No próximo artigo você vai aprender como investir no Tesouro Pré-fixado com cupons.

Gostou deste artigo? Compartilhe e deixe um comentário!

Compartilhe este artigo também com seus amigos nas redes sociais:

Artigos do mini-curso “Desvendando o Tesouro Direto”:

- O que é o Tesouro Direto

- Entendendo o Tesouro Direto

- Como investir em Tesouro pré-fixado (antiga LTN) (você está aqui)

- Como investir em Tesouro pré-fixado com juros semestrais (NTN-F)

- Como investir em Tesouro Selic (LFT)

- Como investir em Tesouro IGP-M (NTN-C)

- Como investir em Tesouro IPCA com juros semestrais (NTN-B)

- Como investir em Tesouro IPCA (NTN-B Principal)

- Passo a passo: Imposto de Renda no Tesouro Direto

- Adendo: impostos e taxas no Tesouro Direto

Seu Guia de Investimentos Tudo sobre como investir dinheiro no mercado financeiro, ações, bolsa de valores, renda fixa, renda variável, investimento em valor e analise fundamentalista

Seu Guia de Investimentos Tudo sobre como investir dinheiro no mercado financeiro, ações, bolsa de valores, renda fixa, renda variável, investimento em valor e analise fundamentalista

Oi Gisele. Tenho uma dúvida. Como é cobrado essa taxa de administração da corretora? Uma vez por ano? Só no resgate?

Olá Eduardo!

Não há uma regra sobre a cobrança da taxa administrativa pelas corretoras. Cada uma tem sua prática. A grande maioria cobra um % ao ano sobre o valor em carteira. Muitas além disso também cobram um % quando há movimentação. Veja neste link as taxas por corretora. http://www3.tesouro.gov.br/tesouro_direto/consulta_titulos_novosite/consulta_ranking.asp

Pra dar um exemplo de taxa de administração para compra de títulos públicos, veja a cobrada pela Santander Corretora neste link:

http://www.santandercorretora.com.br/portal/wps/script/templates/GCMRequest.do?page=8708

No caso da Santander Corretora eles cobram 0,40% no ato da aplicação sobre o valor aplicado, mais 0,40% ao ano sobre o valor em carteira, e além disso mais 0,40% sobre qualquer movimentação que você fizer.

Abraços!

Tudo Bem Gisele? Penso em comprar LTN pois tenho idea que os juros irao baixar.

Quero comprar sete titulos . Se baixar em 3 anos para 5% qualm serial o men lucro?

Ola´Aramis!

Se a taxa Selic cair, o preço de mercado do seu titulo irá aumentar, mas nao é possivel dizer quanto você vai ganhar, pois isso vai depender do mercado daqui a 3 anos.

Abraço!

Oi Gisele eu nao entendi esse negocio de juros real que voce fala, no artigo da Selic que eu li também nao entendi bem, voce pode explicar melhor?

oi Maria!!

O Juros real é algo muito simples e fácil de entender! Ele representa na verdade a taxa de juros mínima que os investidores exigem para que possam colocar seus investimentos no Brasil. A taxa de juros Selic é uma composição entre a expectativa de inflação para os próximos 12 meses e a taxa de juros real do país. Estou elaborando um artigo pra explicar melhor isso no detalhe e em breve publicarei!

Um grande abraço e obrigada pelo comentário!

Boa noite. Gisele.

Não entendi direito este título é que vale na data de vencimento será de mil reais, não importando o valor da venda?

Olá Misael!

O Título do Tesouro Direto LTN é pré-fixado, então você vai resgatar na data do vencimento sempre R$ 1.000 (por título que você adquirir). Então independente do preço da compra, o valor que você resgata é R$ 1.000. O preço do título na data do vencimento vai ser de R$ 1.000 pois a tendência do preço dos titulos pré-fixados é ir se aproximando do valor final na medida em que se aproxima a data de vencimento.

Então com a LTN você vai sempre resgatar R$ 1.000 no vencimento. É bem tranquilo! A escolha de quem investe em títulos pré-fixados é a de correr o risco da taxa de juros.

Abraços!

Oi Gisele, gostei dos seus artigos. São bem didáticos.

Gostaria de saber se é possível projetar o valor que o título terá na data do vencimento.

Você saberia me dizer se tenho como estimar esse preço do vencimento ?

Obrigado e parabéns pelo site, serei um visitante assíduo.

Olá Carlos! obrigada pelo comentário!

Fico feliz que esteja gostando dos artigos e que ele estão sendo úteis pra você!

Sim, é possível projetar o preço dos títulos pro vencimento. Essa projeção depende de como as taxas de juros e inflação vão se comportar no futuro, então você vai precisar assumir algumas premissas, que podem ser as mesmas que o mercado está assumindo ou não. Com essas premissas você consegue estimar a taxa de retorno e preços futuros. Isso não é difícil de fazer, mas acho que o mais importante é ter uma noção da trajetoria da curva de juros futuros pra saber se o retorno dado pela taxa compra é vantajoso hoje ou não. Por exemplo, um retorno de 6% acima da inflação é bem interessante especialmente pensando no longo prazo, quando possivelmente as taxas de juros serão menores do que são hoje… Espero tê-lo ajudado com minha resposta!

Abraços!

Olá gisele! me desculpa, mas ñ entendi como adquirir estes títulos vc pode me explicar?

grato um abraço Sebastian……

Olá Sebastian, e obrigada pelo seu comentário!

É muito fácil comprar títulos do Governo, você precisa ter conta em corretora, ou em algum banco que também tenha corretora. Depois disso, você precisa transferir o dinheiro de sua conta corrente para a conta da corretora para fazer as compras. Você pode verificar neste link (http://www3.tesouro.fazenda.gov.br/tesouro_direto/consulta_titulos/consulta_ranking.asp) os agentes de custodia (ou corretoras) que tem sistema integrado e se cobram tarifa. Quando eles tem sistema integrado, você pode fazer a compra pelo sistema da corretora. Quando não tem, eles te dão um login e senha e você mesmo faz a compra pelo sistema do Tesouro Nacional.

Qualquer dúvida poste um novo comentário!

Boa sorte e abraços!

Boa tarde!

Gisele,

Você escreveu assim no artigo “…Na data de vencimento desta LTN você vai receber R$ 1.000, já com o imposto de renda recolhido na fonte, e também como desconto de todas as taxas cobradas pela corretora e pela CBLC.”, eu entendi que a pessoa receberá no valor líquido os R$: 1000,00, porém no vídeo que você postou está dizendo que R$: 1000,00 é o valor bruto que ainda será retirado a taxa de administração da corretora (se a mesma cobra), o cblc e o IR.

Grato.

Olá Renan e obrigada pelo seu comentário!

O que eu quis dizer no texto é que o valor dos R$ 1.000 vem descontado do IR e taxas da corretora e CBLC (não é R$ 1.000 que o investidor recebe, os R$ 1000 são brutos, e a partir desses R$ 1.000 serão descontados os custos do investimento). Acho que não ficou muito claro no texto, vou alterar pra deixar mais claro pois a sua dúvida pode ser a de outros leitores também :-)!

Abraços e fique com Deus!

Olá Gisele,

Vi que na parte que você está explicando o melhor momento para comprar LTNs seria quando a taxa SELIC estiver no seu ponto mais baixo??? Não seria o contrário???

Eu pré-fixo o meu título com um valor de juros alto (título mais barato) tendo a previsão de que a SELIC irá cair significativamente no decorrer dos anos antes do vencimento do meu título, porque assim tenho a possibilidade de vendê-los com uma rentabilidade anual maior do que a que está sendo paga quando eu pré-fixei na compra.

Quanto mais eu leio sobre esse título (LTNs) mais eu tenho a certeza de que só vale a pena quando a taxa de juros estiver com previsão de baixa ou se manter estável e sempre levar esse título até o vencimento, porque dificilmente a SELIC irá cair significativamente para que o rendimento a.a% fique maior do que o pré-fixado anteriormente na compra. Falo isso levando em conta esses 4 próximos anos de Governo Dilma.

Espero que tenha explanado de maneira vc possa entender e tirar as minhas dúvidas. Desde já agradeço .

Olá Willian!

Na verdade, no artigo o que eu quis dizer é que o melhor momento pra comprar a LTN (tesouro pré-fixado) é quando existe a expectativa de que a taxa de juros poderá cair. Então a idéia não é comprar o título no momento de baixa dos juros, mas durante uma transição de um ciclo de alta para um ciclo de baixa. A idéia de investir nos títulos LTN é fazer mais ou menos uma aposta. Essa aposta tem a ver com a sua expectativa com relação aos rumos da taxa de juros da economia. Você está protegendo seu capital a uma taxa já fixada pelo período do investimento. Isso é vantagem se você espera que haja redução dos juros durante o prazo do investimento. Ou durante essa transição de um ciclo de alta pra um ciclo de baixa. O importante é identificar o melhor momento pra comprar esses títulos.

E você está correto na sua conclusão e eu também não acredito que o ciclo de alta de juros termine tão cedo, ainda mais com o atual Governo…

Abraços e espero ter esclarecido sua dúvida!

Olá Gisele, me perdi em um detalhe. Vimos na situação 1 e 2 a taxa Selic subir e o valor da LTN diminuir, ou seja, bom momento para comprar.

Mas depois, na seção sobre compra e venda vc diz ” Quando a taxa de juros do país estiver subindo, então não é vantagem investir nas LTNs pois elas estarão pagando pouco pelo investimento.”

Não entendi, ou essa taxa de juros do país que se referiu não é a Selic?

Olá Mário obrigada pelo comentário no site.

È que no artigo eu dei uma simplificada no conceito porque é difícil de explicar. Mas a idéia é que quando você compra um título pre-fixado, você está pagando pra colocar seu dinheiro numa taxa fixa por um certo período. A melhor hora pra investir neste tipo de titulo é em momentos que antecedem ciclos de baixa dos juros. Quando a taxa de juros entra em ciclo de alta a renda fixa absorve essa alta, o custo do dinheiro fica mais caro, e consequentemente, títulos de dívida vão remunerar mais. E quem comprou titulos pré-fixados acaba perdendo a oportunidade de entrar numa curva de juros mais alta. Em todos os casos, os juros que me refiro nos artigos do Tesouro Direto são os da Taxa Selic.

Espero ter ajudado! Abraços!

Bom dia Gisele

Adorei o que você explicou, sou iniciante já tenho 57 anos, sou idosa e estou procurando investir, só que não entendo nada, gostaria de saber se tem que abrir conta saber o primeiro passo . E seu não consequir vender? Terei que sair do serviço so para ficar acompanhando. ? Como vou saber o quanto ganhei. Desculpe das perguntas mas quero saber, que agora que eu acordei e quero saber tudo, pois adoro educação financeira.

Ola Maria, obrigada pela sua participação no site!

Bom, o primeiro passo pra investir com segurança é adquirir conhecimento, como voce ja esta fazendo. Leia meus artigos do site explicando sobre o tesouro direto que eles irao te ajudar bastante a entender como voce deve fazer pra investir.

Abrir conta pra investir no Tesouro Direto é muito fácil. A maioria dos bancos tem corretoras próprias, basta voce ir até sua agência e conversar com o gerente do seu banco. Verifique se sao cobradas taxas da corretora do seu banco. Se forem cobradas muitas taxas, avalie se vale a pena abrir conta numa outra corretora.

Sobre sair do seu emprego pra acompanhar seus investimentos, nao há necessidade. Alguns minutos por semana sao suficientes pra voce fazer o seu acompanhamento.

E pra saber o que voce vai ganhar no final no Tesouro Direto é muito fácil, quando você investe, voce deve considerar a “Taxa compra” como a sua taxa de retorno pelo investimento.

Espero ter respondido suas perguntas e dúvidas! Boa sorte e abraços!

Gisele,

Pode me dar mais uma ajudinha? Peguei a situação 1 para entender a rentabilidade que você calculou. Seguindo o que você me respondeu no teu post sobre a NTN-F, fiz o seguinte cálculo:

(1 + 11,13%)^(3 anos)-1 = 37,24%

Como vi que a compra foi feita em 01/07/2014 acho que deu errado porque não são três anos completos, então tentei converter a taxa ao ano para um mês:

(1 + 11,13%)^(1/12 meses)-1 = 0,8833% ao mês

Como, em meses, o prazo é de 29 meses, fiz o seguinte cálculo:

(1 + 0,8833%)^(29 meses)-1 = 29,05%

Não consigo chegar nos 31,51%. Você me ajuda?

Olá Cleyton! Agradeço sua participação no site!

Sim, posso ajudá-lo! O cálculo que fiz foi utilizando dias úteis (que é como o tesouro nacional calcula os juros dos títulos), então eu calculei a diferença de dias úteis entre 01/07/2014 e 01/01/2017, e fiz a conta dos juros compostos sobre esse valor. Você pode utilizar uma formula no excel chamada DIATRABALHOTOTAL e inserir as duas datas. Então para converter a taxa neste período em anual, basta fazer (1,3151)^(252/654) e subtrair 1 pra chegar na taxa anual do período, contando que cada ano útil tem 252 dias.

Abraços!

Oi Gisele, sensacional o seu site, com clareza e objetividade.

Pode dar uma opinião?

Tenho uma LTNs 01012017 há 6 meses que estou vendo a rentabilidade cair, mas ainda não é preju. Como comprei aos poucos, calculei que minha taxa média é 12%. Creio que se passar mais tempo, com a SELIC no atual nível, começara a aparecer rentabilidade negativa.

É certo que o combinado não é caro, terei a rentabilidade pactuada no vencimento. Mas, se eu troca-las agora, parece-me que posso melhorar essa rentabilidade com LFT no atual nível.

Olá Edwilson,

Precisaria fazer a conta pra saber se a diferença na taxa de retorno do novo título com relação ao antigo compensa todo o trabalho que você vai ter pra trocar (pagar as taxas da corretora, diferenças no preço, e pagar imposto de renda caso você vender o titulo com lucro). Se você conseguir vender este título com lucro, e a essa diferença for favorável, de repente vale trocar sim…

Abraços!

Valeu Gisele. Ponderei esses itens; vou trocar. mas de fato, pelo o trabalho, acho que só vou ganhar experiência mesmo. 🙂

Abraços e Sucesso.

Gisele, parabéns você é uma grande comunicadora. Obrigada!

Olá Antonio!

Obrigada! Fico feliz que o site esteja sendo útil e esteja ajudando você e os leitores em suas duvidas sobre investimentos!

Esse é um combustível pra eu continuar com esta iniciativa!

Um grande abraço!

Bom dia , GISELE . Posso negociar LTNS , fora das corretoras , como se dizem venda Balcão ? Existe mesmo isso ? Diz que um Banco esta querendo tal LTN da serie para negociar como trading é verdade ? Como podemos ter certeza da veracidade da informação ? Obrigado

Olá Gumersindo!

Até onde eu sei , os titulos do Governo so podem ser negociados através dos agentes de custódia, para pequenos investidores como nós. Sei que existem alguns tipos de fraudes relacionadas com LTNs e LFTs que chamam de selicadas, série ISIN e coisas do tipo. São contratos antigos ou fraudados, sem nenhum valor, e que são utilizados em alguns tipos de transação com intuito de obter vantagens ilícitas. Tem um artigo no site do Tesouro Nacional que explica bem isso. Dá uma lida nele clicando aqui.

Abraços!

Olá Gisele,

Em um cenário futuro de queda da taxa selic, alguns especializadas dizem ser “muito lucrativo” investir em títulos prefixados. Porém, esse “muito lucrativo” será percebido apenas se o investidor vender o título antecipadamente, correto? Ou seja, ganhando na marcação a mercado. Pois se manter o título até o vencimento terá apenas a rentabilidade prometida na data de aquisição do título, um exemplo, 12% a.a.

Está certo meu raciocínio? Ou seja, a oscilação do preço do título, que influenciará na rentabilidade, só será importante para vendas antecipadas. Vendas no vencimento terá sempre o valor de R$ 1.000,00.

Olá Heros,

sim é lucrativo pegar um cenário de queda e investir em pré-fixados, mas pra venda quando a taxa cair, na marcação a mercado, o preço do seu título na taxa maior estará mais valorizado.

Abraço!

Gostaria de saber onde quem vende os títulos prefixados ganham, ou seja, onde eles lucram?

E quais os aspectos negativos desse investimento…

Sou leigo e vou começar ler sobre….

Agradecido

Os: se puder responder no meu email.

Olá Luis!

Os pré fixados ganham pela taxa já dada no ato da contratação, e no caso de serem titulos comercializados a preços de mercado (como o TD), então pode ainda ter a valorização do preço de mercado dos mesmos.

Todas as respostas aos leitores são dadas através dos comentários aqui do site, fique tranquilo pois sempre respondo todos,

abraço!